建材4月月报:库存消化积极,焦炭连涨,下月怎么看?

2024-04-30 17:27:29 来源:富宝资讯 打印

富宝资讯4月30日消息:

核心提示:4月线螺价格偏强运行,市场成交尚可,华东市场较3月涨幅100-250,华北西北地区涨幅150-280,华南华中地区涨幅80-150,东北区域涨幅180-260,西南地区涨幅150-250。

【内容提要】

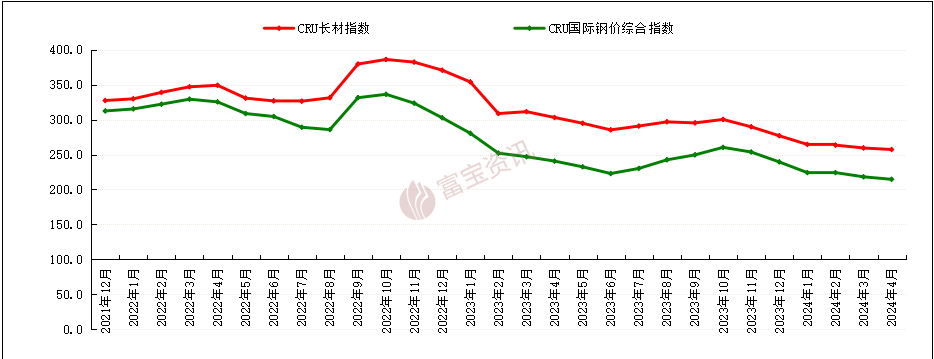

◆4月国际钢市震荡走强

◆4月钢材价格震荡偏强

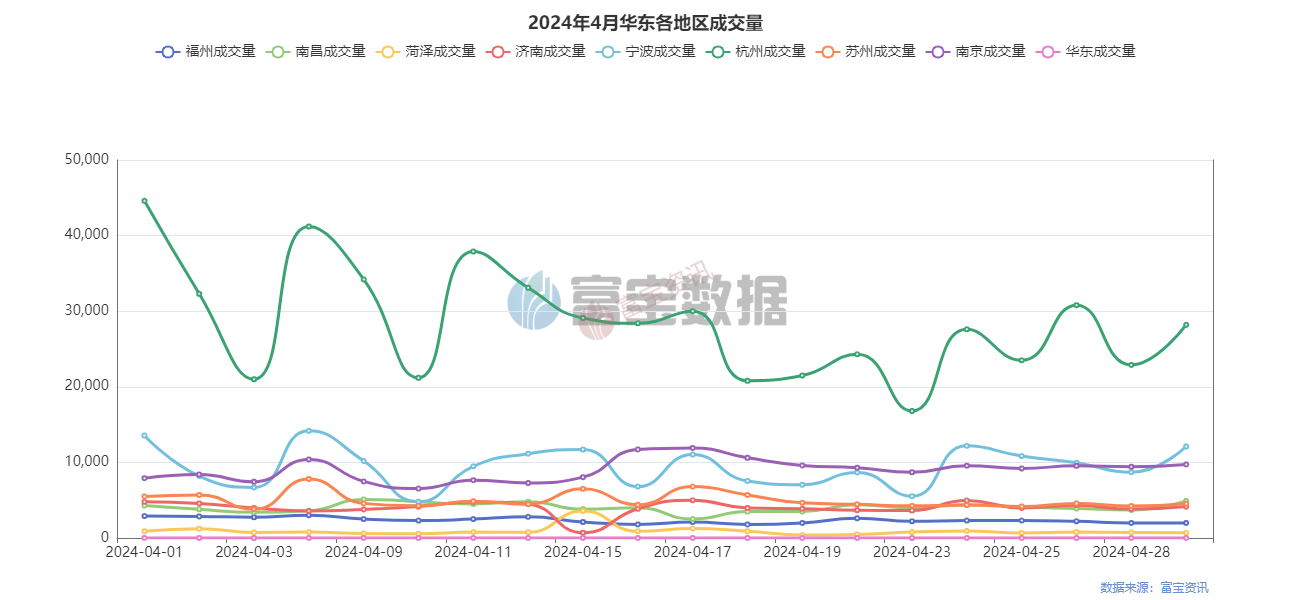

◆本月成交量数据波动幅度较大

◆期货市场分析

◆5月行情展望

一、国际市场概述

本周,全球多数钢材市场稳中向好,钢材价格有所上涨。亚洲地区,中国建材降库超预期,需求表现尚可,短期内钢厂复产积极性不足,库存去化预期仍存。长材出口价格持续走强,成交较多。钢坯出口价格涨幅明显,半成品表现整体强于长材。热卷价格持续上行,市场交投氛围较好。东南亚半成品出口转好,越南基建项目利好,本地钢坯与建材需求回升。中东地区,斋月假期过后,土耳其深海进口废钢价格下跌,方坯需求有所回升,但螺纹钢交投不温不火。伊朗方坯出口一般,价格保持稳定。阿联酋部分地区受强降雨天气影响,螺纹钢价格下跌,买家观望情绪浓厚。独联体地区,方坯出口价格上涨,相较于其他地区方坯价格偏高,市场竞争力不足。总体来看,本周国际钢市大多成交较好,部分区域需求一般,预计后续国际市场钢材价格稳中偏强运行。

二、国内市场动态

1.国内区域均价以及各大主流城市报价

本月钢材价格震荡偏强,4月也属传统旺季,存在一定刚需,加之国内外PMI的超预期提振市场,节前2024年压产预期和近期建材去库速度的加快,也为期现价格的上涨提供了助力,焦炭本月连涨四轮,钢厂积极推涨,价格出现持续上行,目前来看,4-5月份建筑用钢需求仍差,家电用钢需求尚可,但汽车和其它制造业总体需求呈回落态势。宏观预期较差,钢材供需双弱。限产政策是“双刃剑”,钢价反弹的高度相对有限,预计5月钢价先强后弱。

2、华东地区出货量统计分析

从下图成交量表来看,本月华东地区成交量数据波动幅度较大,前期期螺大幅走强,投机需求有所增加,询价计划增多,市场情绪好转,实际出货有所改善;随着盘面开始震荡,需求释放的连续性较差,现货基本面需求持续疲弱,成交难以跟进,商户心态多谨慎,近期雨水天气影响出货,总体需求受限,多按需成交为主。综合来看,预计4月华东成交量或小幅回升。

3、下游需求分析

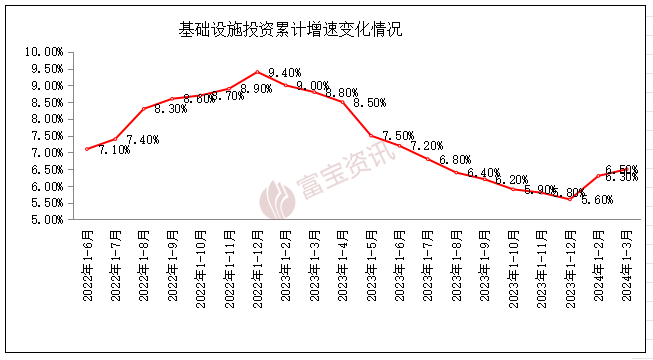

1、基建领域

据国家统计局官网,2024年1—3月份,全国固定资产投资(不含农户)100042亿元,同比增长4.5%(按可比口径计算),增速比1—2月份加快0.3个百分点。其中,制造业投资增长9.9%,增速加快0.5个百分点;基础设施投资(不含电力、热力、燃气及水生产和供应业)增长6.5%,增速加快0.2个百分点。从环比看,3月份固定资产投资(不含农户)增长0.14%。2024年1—3月份,民间固定资产投资51597亿元,同比增长0.5%。

分产业看,第一产业投资1804亿元,同比增长1.0%;第二产业投资33213亿元,增长13.4%;第三产业投资65025亿元,增长0.8%。第二产业中,工业投资同比增长13.4%。其中,采矿业投资增长18.5%,电力、热力、燃气及水生产和供应业投资增长29.1%。第三产业中,铁路运输业投资同比增长17.6%,航空运输业投资增长35.4%,水利管理业投资增长13.9%。

分地区看,东部地区投资同比增长5.7%,中部地区投资增长4.1%,西部地区投资增长1.4%,东北地区投资增长9.6%。分登记注册类型看,内资企业投资同比增长4.4%,港澳台企业投资增长7.1%,外商企业投资下降10.4%。

从固定资产投资完成额总量上来看,2024年1-3月相比2023年同期继续改善,房地产虽然下滑速度略微扩张,但其他行业的投资继续弥补房地产带来的缺口。国家提出三大工程建设,2024年将进入实质性落地阶段。然国家先后出台了地方债务风险防范化解的35号文和14号文,分别针对化债任务重的12个省份和其它19个省内的基建投资进行了限制,预计二季度地方基建投资可能进一步下降,整体来看,建筑业需求预计继续低迷,制造业需求在大规模设备更新、消费品以旧换新和外需韧性的支撑下,有望保持增长;但制造业用钢增长预计难以抵消建筑业用钢下降,钢铁总需求同比依然偏弱。

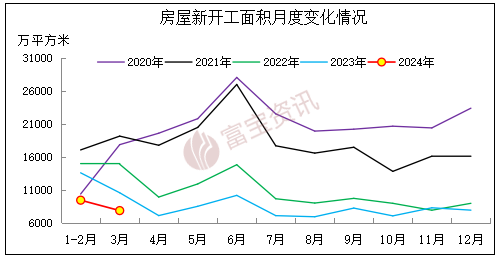

2、房地产市场

据国家统计局官网,1—3月份,全国房地产开发投资22082亿元,同比下降9.5%;其中,住宅投资16585亿元,下降10.5%。1—3月份,房地产开发企业房屋施工面积678501万平方米,同比下降11.1%。其中,住宅施工面积474580万平方米,下降11.7%。房屋新开工面积17283万平方米,下降27.8%。其中,住宅新开工面积12534万平方米,下降28.7%。房屋竣工面积15259万平方米,下降20.7%。其中,住宅竣工面积11148万平方米,下降21.9%。

1—3月份,新建商品房销售面积22668万平方米,同比下降19.4%,其中住宅销售面积下降23.4%。新建商品房销售额21355亿元,下降27.6%,其中住宅销售额下降30.7%。3月末,商品房待售面积74833万平方米,同比增长15.6%。其中,住宅待售面积增长23.9%。1—3月份,房地产开发企业到位资金25689亿元,同比下降26.0%。其中,国内贷款4554亿元,下降9.1%;利用外资7亿元,下降11.9%;自筹资金8681亿元,下降14.6%;定金及预收款7435亿元,下降37.5%;个人按揭贷款3643亿元,下降41.0%。

2024年一季度地产各项指标低迷,房地产数据各项主要指标连续下降,政治局会议关于房地产政策有重大方向性变化,淡化三大工程,重点转向去库存;让城投公司等收购存量房转成租赁房,参考江苏模式;需求政策能放尽放,放开限购,放开价格限制,契税统一调降到1%。上述政策是纲领性和方向性的,很多具体政策放给地方,然目前房地产持续向好的根基尚不稳定,还需要需求端和供应端的利好政策不断刺激。

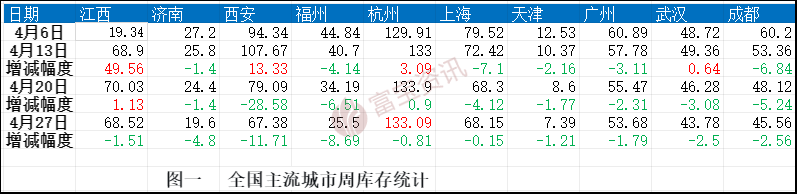

3、全国主流城市周库存统计分析

4月份建材价格整体走高,全国建材库存大幅下降。截至4月25日,社会库存方面,全国35城螺纹社库库存量726.8万吨,与去年同期相比增加0.23万吨,同比增幅0.03%;全国线材社库库存量103.26万吨,与去年同期相比减少62.19万吨,同比降幅37.59%。本月库存的大幅去化,对价格上涨起到了有力的助推作用。不过,上周全国建材库存去库有所趋缓,且需求恢复偏弱、钢厂复产整体提速,钢材供需矛盾整体趋于加剧。5月份,天气等因素影响下市场需求或偏弱运行,而供给端有一定回升基础,稍有缓解的供需矛盾或将再度突出,需要警惕供需矛盾加剧对价格的利空影响。不过,由于4月份库存整体大幅去化,从而使得5月份钢价不具备持续大幅下跌基础,价格若出现回落,止跌企稳后,还可以再度建仓拿货。

三、期货市场分析

4月份,期螺震荡上行,收涨206涨幅5.97%,报3656。4月1日见到,主力2410见到低点3408,4月30日见到高点3710,整体上呈现逐渐上行态势。本周焦点事件,4月17日,发改委新闻发布会上称,将于18日组织召开全国2023年增发国债项目实施推进电视电话会议,推动所有增发国债项目于今年6月底前开工建设。消息大大刺激了黑色系,期螺大幅上涨。不过,第二天的电视电话会议,未有报道。4月,焦炭价格四连涨,据说,节后还有一轮提涨呢?原材料价格上涨,亦推动期螺上涨。我们对行情的理解是超跌反弹,不是反转行情。1、基本面状况不佳,房地产肉眼可见的速度回落,目前未见止跌企稳的信号;2、基建投资,目前还是在追求高质量发展,一季度GDP增速5.3%,超出市场预期,数据良好,支撑着管理层追求高质量发展的目标;3、3月份的下跌,不管是高炉还是电炉,受利润不佳,导致产量偏低,目前,情况已有所改变,高炉利润回升,产量开始回升,电炉受制于利润不佳,产量依然偏低。但我们已经看到,高炉产量回升的信号了,高炉开始正常生产了。4、5月1号开始,中国海关将逐票重点查验Q195、Q235B热卷出口,短期出口会有影响,亦对期螺价格构成压力。我们认为,期螺的反弹已经进入下半场,我们对节后行情的观点是,上涨空间不大,下跌空间更大。上涨可能100-150,下跌可能有400-500点。

四、下月行情展望

4月份以来,伴随着全国各地市场呼吁钢厂主动性减产、限价等利好消息提振,现货市场得以止跌,随后宏观利好政策刺激叠加原料价格反弹,带动现货价格迎来上涨行情。

二季度粗钢产量或仍维持近年来低位水平。从国内各大钢厂陆续披露的一季度财报上看,大部分钢企出现营收与净利润大幅缩水的情况,当然从一季度钢铁价格表现就早能料到。对于二季度钢厂的产量预期,笔者认为造成严重供过于求的现象或难出现,甚至部分品种反而会出现供需错配(供不应求)。一方面,在一季度净利润大幅下滑甚至亏损的背景下,产量报复性反弹的概率较小,而产量扩张大部分时间出现在行业形势十分明朗的前提下,从历史数据也能看出,衰退周期降下来的产量恢复的弹性明显低于其他周期;另一方面,钢厂在高价资源陆续出清后,必然会以加快周转的方式取代前期高库存运作方式,以销定产防范风险也必然是钢厂的主要策略。市场化手段无法在短期内解决产能及产量过剩问题,钢铁行业超低排放改造相关政策或助力行业走出亏损困境,并走出衰退周期。对于5月行情,除了供需基本面因素,政策导向将成为新一轮景气周期的助推器。国务院2022年1月印发的《“十四五”节能减排综合工作方案》中提出,到2025年,全国单位国内生产总值能源消耗比2020年下降13.5%,今年的政府工作报告将单位GDP能耗目标设定为降低2.5%左右,而钢铁行业作为第一高能耗行业,要么倒逼钢厂减产,要么加大环保投入进行超低排放改造。2024-2025年,作为十四五收官的最后两年,减排目标的必然也必将达成,因此从这一角度看,各项减排政策的落地执行或进一步减少钢铁行业过剩压力,从而带动钢铁行业进入新一轮景气周期。从目前钢价表现看,期现货表现存在明显的强弱差异,现货反弹幅度明显小于期货,这也是市场在需求缩量的环境下低价竞争的结果,钢铁行业供需大概率进一步复苏,而届时将迎来一轮价量齐升行情,现货价格补涨可期。

富宝资讯免责声明:

本网站“企业报价”是生产企业的公开销售价或采购价(如出厂价、挂牌价、出栏价、收购价等),有时生产企业会根据自身情况调整实际成交价格,仅供参考。

本网站发布的原创内容未经授权,禁止转载。

本网站发布的原创或转载内容旨在传递更多行业动态,内容仅供参考,不构成任何投资建议。依据以上数据和信息而进行的投资、买卖、运营等行为所造成的任何直接或间接损失及法律后果均由行为人自行承担。